我国苯酚生产主要采用异丙苯法,副产品为丙酮。2023年国内新增7套酚酮装置,另有一套酚酮装置扩能。伴随新产能的释放,国内酚酮产量整体呈现上升趋势,但开工率出现下滑。未来市场竞争将越来越激烈,企业应注重新技术的开发,通过规模化、一体化经营降低市场风险。

苯酚市场呈现分散化和大型化趋势

2023年国内新增苯酚产能216万吨/年,增幅达51.5%;新增丙酮产能132万吨/年,增幅达52.2%。其中江苏瑞恒新材料科技有限公司(苯酚产能40万吨/年,丙酮产能25万吨/年)、盛虹炼化有限公司(苯酚产能40万吨/年,丙酮产能25万吨/年)和广西华谊新材料有限公司(苯酚产能17万吨/年,丙酮产能11万吨/年)于2023年一季度投产;青岛海湾化学股份有限公司(苯酚产能20万吨/年,丙酮产能12万吨/年)、建滔集团惠州忠信化工公司二期(苯酚产能28万吨/年,丙酮产能17万吨/年)、恒力石化股份有限公司(苯酚产能42万吨/年,丙酮产能26万吨/年)和龙江化工有限公司(苯酚产能22万吨/年,丙酮产能13万吨/年)于2023年四季度投产。另外,2023年三季度西萨化工(上海)有限公司苯酚产能由30万吨/年扩至35万吨/年,丙酮产能由18万吨/年扩至21万吨/年。

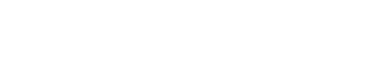

随着产能的扩张,我国苯酚市场呈现分散化和大型化的趋势。截至2023年底,我国苯酚cr5企业产能集中度为36.7%,较2022年下降16%;从单装置规模上看,30万吨/年及以上苯酚装置占比达到37.5%,较2022年提升2.2%。截至2023年底,国内现有21家均采用异丙苯法生产苯酚/丙酮的公司。其中,华东地区12家,产能占比67.7%,同比降低9.4%;华南地区3家,产能占比13.7%,同比提高3.7%;华北地区2家,产能占比6.0%,同比降低3.1%;东北地区4家,产能占比12.6%,同比提高8.8%。国内苯酚总产能为635.8万吨/年,丙酮总产能为384.7万吨/年(高桥石化老区关停的10万吨/年苯酚和6万吨/年丙酮不计入产能),具体生产能力统计见表1。

2023年,国内苯酚/丙酮产量分别约为424.3万吨和263.9万吨,同比分别增加21.6%和24.4%。伴随国内新产能的释放,产量整体呈现上升趋势。因为有四套新建酚酮产能在2023年第四季度投入运行。所以,2023年酚酮装置开工率仅为66%,同比下降17%。

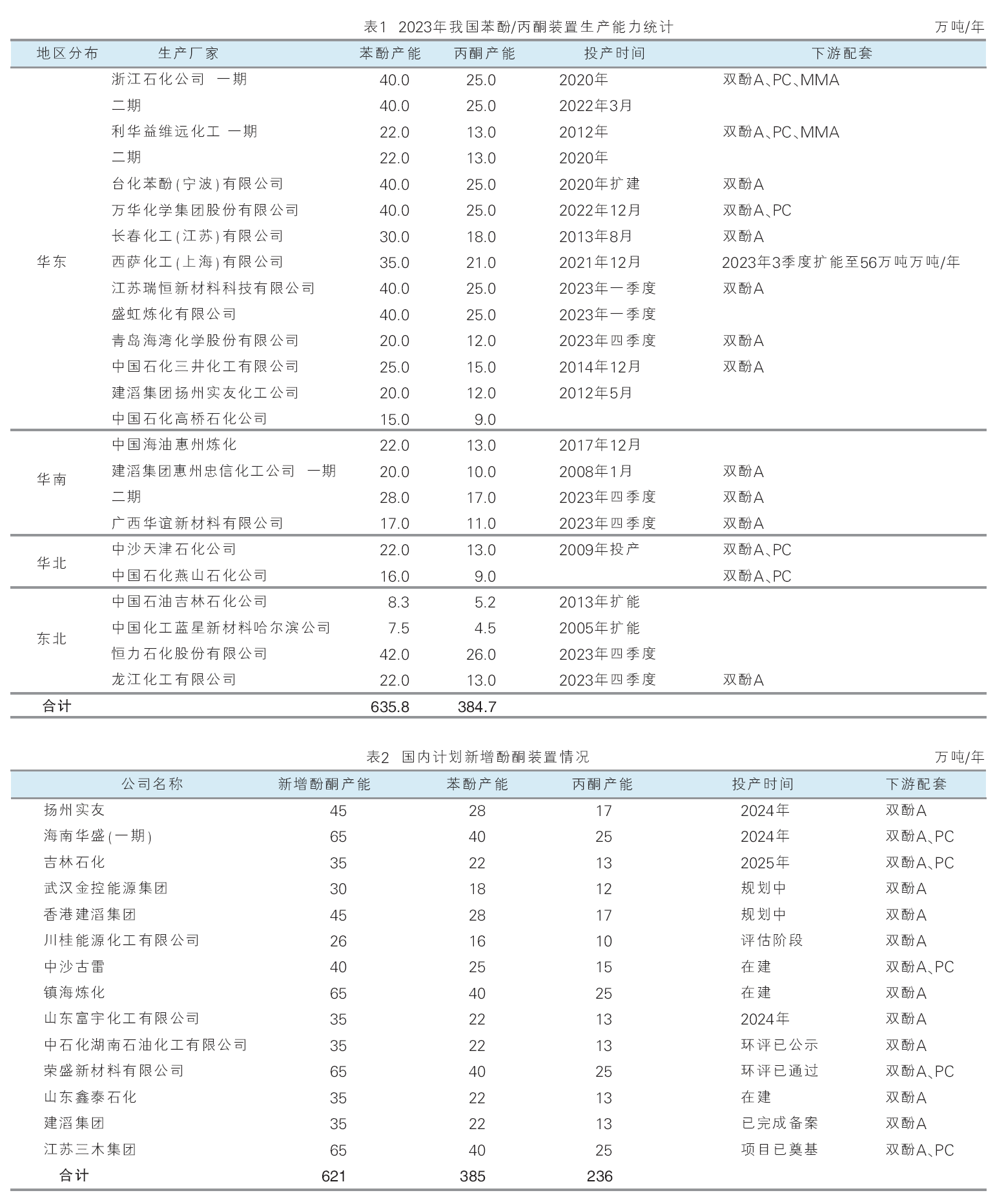

未来几年我国苯酚产能仍将处于快速增长阶段,预计年复合增长率将达到9.1%。新增产能规划(见表2)大都配套下游双酚a(bpa)装置。如果以上装置都能建成投产,国内将新增苯酚产能385万吨/年,新增丙酮产能236万吨/年。2024年,国内仍有3套酚酮产能将面临释放,这将对供需结构的调整带来更大挑战。

双酚a扩能迅速拉动酚酮需求增长

1.苯酚

1.1苯酚供需平衡分析

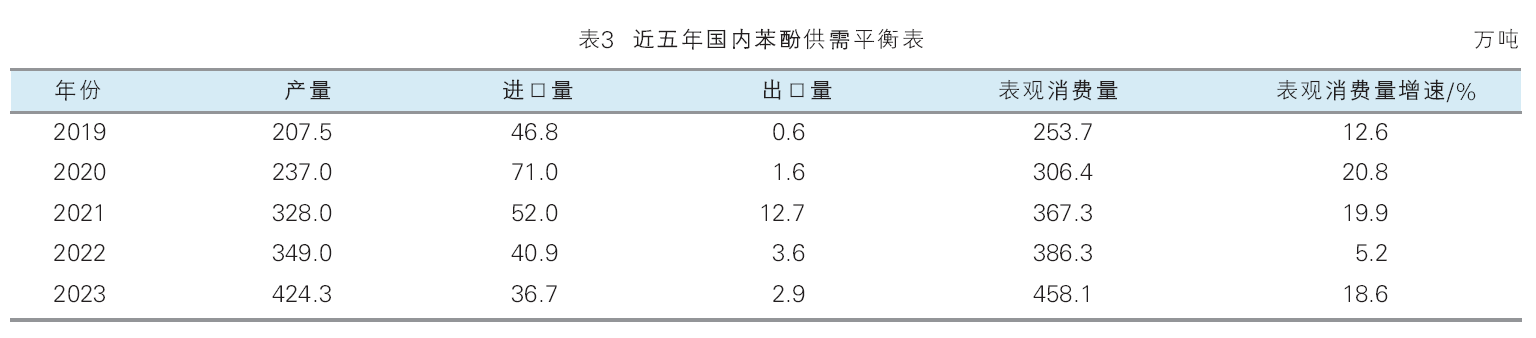

2023年,国内苯酚产量约424.3万吨,进口量36.7万吨,出口量2.9万吨,表观消费量约为458.1万吨,较2022年增长了18.6%。近五年国内苯酚供需平衡见表3。

在过去的五年里,苯酚的供需平衡情况呈现一个明显的趋势:苯酚的供需总量持续扩大,总供应量和总需求量分别以13.1%和13.9%的复合增长率增长。尽管需求增速略高于供应增速,但苯酚的产能利用率却在下降,这表明当前苯酚市场正逐渐呈现出供大于需的状况。

近年来,双酚a行业的产能迅速扩张,对苯酚的需求量大幅增长,成为推动苯酚需求提升的主要动力来源。此外,过去五年里,苯酚产量和下游消费量均呈现出稳步增长的态势,年复合增长率分别为15.6%和14.1%。随着苯酚及其下游产品双酚a的新建产能逐步释放,市场对苯酚-双酚a行业格局变化的关注度也在不断提高。

1.2苯酚消费结构分析

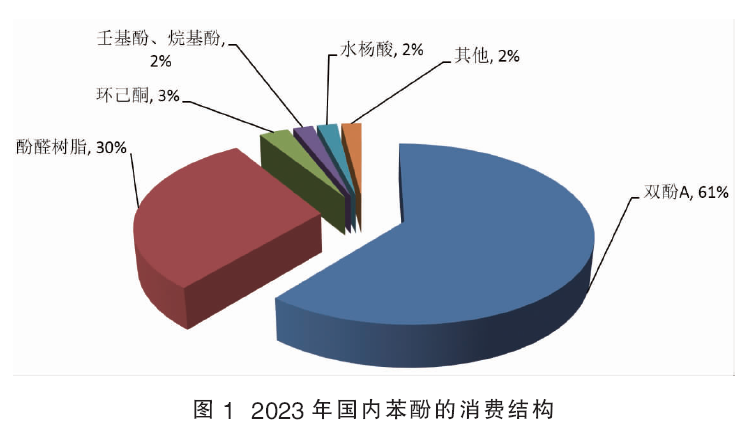

2019—2023年,随着我国苯酚各下游行业的持续发展,苯酚的消费量呈现出逐年上升的趋势,复合年增长率达到了14.1%。苯酚在国内的主要需求集中在双酚a和酚醛树脂行业,两者合计消费占比超过90%,而其终端应用则涵盖了房地产、汽车和电子电气等多个领域。近年来,随着国内苯酚-双酚a一体化进程的加速推进,下游双酚a行业对于苯酚的需求保持稳定增长的趋势,从而成为推动苯酚需求的第一大行业。

2023年,随着多套新建双酚a项目的逐步投产,双酚a的消费占比上升至 61%,同比提高7个百分点,成为国内苯酚市场最大的消费领域,并维持稳定增长趋势。2023年苯酚的第二大下游消费领域——酚醛树脂,消费占比降至30%,同比下降6个百分点。环己酮、壬基酚、烷基酚、水杨酸等整体消费占比略有下降。2023年国内苯酚的消费结构见图1。

2023年,我国苯酚下游消费仍主要集中在华东地区,消费占比达到55%,较上年提升1个百分点;大部分的双酚a及酚醛树脂大厂分布在此地区,使其成为我国苯酚主要的消费区域。华北地区受到双酚a需求提升的带动,消费占比达到27%,较上年提升5个百分点。由于福建苯酚法环己酮装置年内阶段性开工,且华南部分酚醛树脂小厂开工不足,导致华南消费占比下降,仅为11%,较上年下降3个百分点。

在国内苯酚市场中,双酚a是主要的下游应用领域。近年来,随着双酚a行业的产能不断扩大,国内双酚a生产企业的数量也在逐步增加。到2023年,双酚a生产企业数量增长至19家,新增的生产企业除广西华谊外,海湾化学、龙江化工及宁波南亚二期双酚a装置于2023年四季度投入运营。从区域分布来看,双酚a主要生产企业集中在华东和华北地区。

作为苯酚另一大主要下游产品酚醛树脂,从企业新注册数量变化来看,近年伴随酚醛树脂行业往集中化、规模化发展,企业新注册数量呈现逐年递减趋势。2023年,企业新注册数量仅为1家,较2022年下滑95%。从企业注册量省份来看,江苏省为酚醛树脂企业主要集中地,其次分别为河北省、广东省、山东省及浙江省。

1.3苯酚下游消费增长情况预测

2024—2028年,苯酚下游行业需求维持增长态势,主要需求行业仍集中于双酚a及酚醛树脂行业。

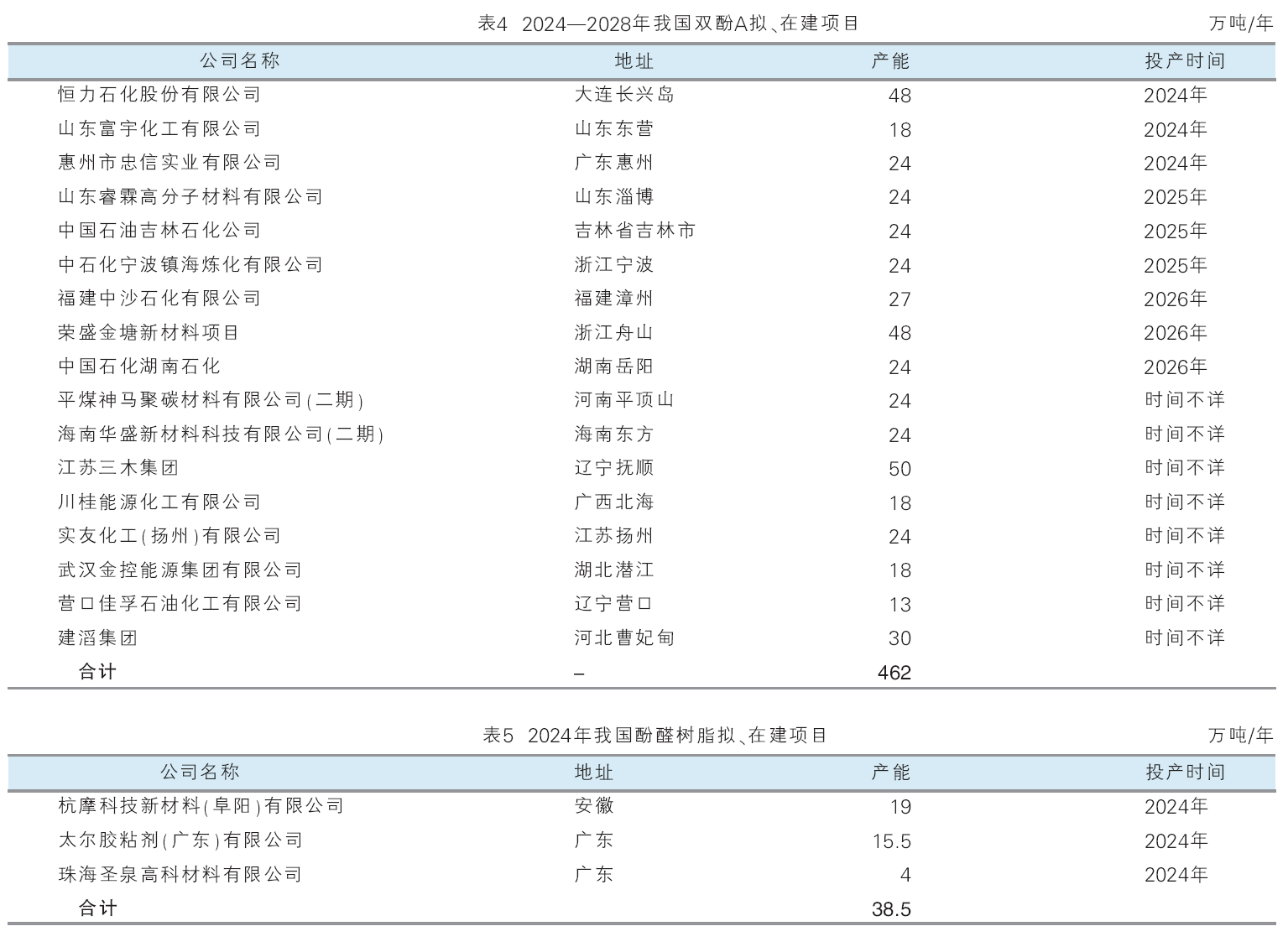

未来5年,下游双酚a产能仍将保持较高的增速。近年来,苯酚及上下游价值链当中,双酚a成为利润最丰厚的环节。随着下游环氧树脂及聚碳酸酯需求稳步提升,叠加国内外双酚a装置意外停车导致的供应不足,双酚a企业盈利丰厚,对于拥有双酚a装置的一体化企业来说,双酚a装置也成为最具竞争力的核心部分。预计到2028年,若所有新增产能如期投放,双酚a新增产能将达到462万吨/年。以最大产能运行状态计算,按照生产1吨双酚a需要消耗0.85吨苯酚来算,大约可以消耗苯酚393万吨。但从供需平衡的角度来看,未来我国双酚a产能将面临供应过剩的问题,其产能利用率将呈现下降趋势。作为苯酚的主要下游消费产业,双酚a将对苯酚需求增速产生长期的负反馈作用。2024—2028年我国双酚a拟、在建项目见表4。

未来5年,国内酚醛树脂行业产能增速放缓,将主要向高性能、高附加值及绿色、高端行业发展。酚醛树脂生产过程中会产生游离醛类污染环境的毒性物质,环保投入不足、生产过程不规范的生产企业将逐步退出市场,规模化企业较少,产业集中度提升,新增产能也多集中在规模化企业。预计2024年,若所有新增产能如期投放,酚醛树脂新增产能将达到38.5万吨/年。以最大产能运行状态计算,按照生产1吨酚醛树脂需要消耗0.78吨苯酚计算(酚醛树脂对苯酚单耗大约在0.6~1范围内,部分应用于矿棉及木材制品的单耗大约在0.25~0.3范围内),大约可以消耗苯酚30万吨。2024年我国酚醛树脂拟、在建项目见表5。

未来5年,苯酚需求仍保持增长趋势。酚酮产业链未来扩能延续,双酚a产能处于高速扩张期,成为苯酚需求增量的主力军。

未来5年,伴随苯酚产业链一体化趋势日益完善,我国苯酚需求量将呈现稳步增长趋势,但涨势相对趋缓。预计2024—2028年,我国苯酚消费量复合增长率在8.4%,2028年我国苯酚消费量将达到685万吨,主要的需求增长点将在下游双酚a产业。下游双酚a未来5年仍处于产能激增期,但整体需求来看,呈现产能高速扩张但产量增幅减缓趋势,因此未来酚酮产业链将进入产能的集中消化期。

2.丙酮

2.1丙酮供需平衡分析

2023 年我国丙酮总产量为262.9万吨,同比提升24.0%。近两年酚酮装置上马较为集中,丙酮产量整体呈现逐年递增的趋势,近五年产量复合增长率约14.9%。

2023年我国丙酮进口量为42.0万吨,出口量2.7万吨,表观消费量约为302.2万吨,同比增加6.7%。近几年国内丙酮供需平衡见表6。

我国丙酮下游应用领域较为广泛,从当前的下游消费可见,两大深加工下游的行业对丙酮的需求量提升明显。据调研,下游双酚a行业未来一体化装置扩增步伐最快,预计到2028年产能将达到 888.5万吨/年,2023—2028年产能复合增长率为16.2%。

未来5年,mma行业ach法拟在建产能为42万吨/年,暂无退出产能计划。新增产能主要分布在西南、东北和华北地区。近年来,产业链规模化发展已成趋势,个别拟建企业配套有下游pmma装置。预计2024年重庆奕翔化工有限公司投产概率相对较大。丙酮法异丙醇行业处于供大于求的现状,内需有限,多以出口为主,2024年丙酮加氢法异丙醇产能仍有扩增,总产能有望达到89万吨/年。mibk行业在丙酮下游领域占比较小,但对丙酮也有一定的贡献度。截至2023年底,国内mibk装置产能为10万吨/年,预期 2028年产能将增长至39万吨/年,2023—2028年产能复合增长率在40.5%。

2.2丙酮消费结构分析

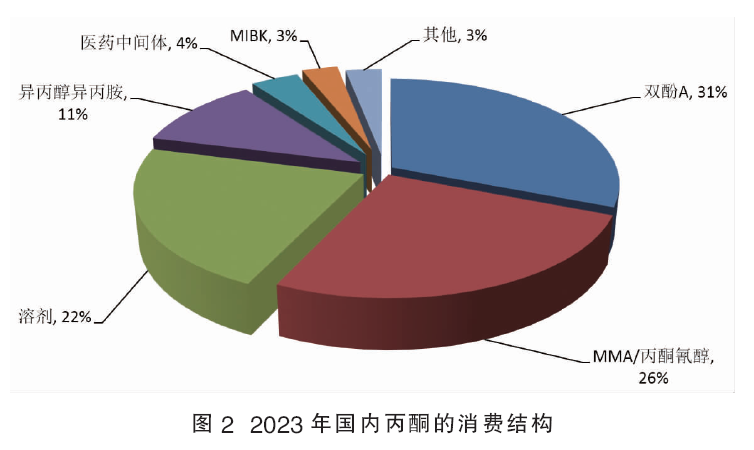

2023年国内丙酮的消费结构见图2。据统计,2023年我国双酚a产量为341万吨,生产1吨双酚a需要消耗0.85吨苯酚和0.27吨丙酮,折合丙酮消耗量为92.1万吨。年内有多套双酚a新增产能投放,对丙酮的消耗量明显提升。mma及丙酮氰醇行业方面,年内丙酮氰醇法mma产量105.4万吨,丙酮氰醇产量4.5万~5万吨,整体对丙酮的折合消耗量约75.1万吨。丙酮加氢法异丙醇产量32.4万吨;异丙胺年度内产量8万吨左右,故异丙醇、异丙胺行业对丙酮的整体消费量约42.7万吨。mibk行业方面,2023年镇江李长荣5万吨/年装置搬迁剔除产能后,国内mibk产量降至7.9万吨,其对丙酮的消耗量约10.3万吨。

2023年丙酮的总消费量中,双酚a行业受下游pc扩张的引领,产能扩张至487.5万吨/年,对丙酮的需求占比提升至31%。2023年辽宁金发10万吨/年装置、吉化(揭阳)5万吨/年装置、中海油富岛(海南)7 万吨/年装置、江苏斯尔邦四期8.5万吨/年装置投产,mma/丙酮氰醇对丙酮的需求量增多,约占总消费量的26%。2023年溶剂对丙酮的需求量呈现下降的趋势,约占丙酮总消费量的22%;异丙醇异丙胺方面约占丙酮消费量的11%;医药中间体占总消费量的4%;mibk方面占丙酮消费量的3%。下游双酚a对丙酮的需求量攀升至首位,成为丙酮主要消费领域。

据预测,未来5年我国丙酮消费量将呈现增长态势,预计复合增长率将达到7.9%。未来产业链一体化发展趋势明显,主力下游双酚a及mma新增装置继续增加。尤其是双酚a装置扩能迅速,新增产能密集投放时间在2024—2025年之间,且有其他小众下游行业也有需求增量,支撑丙酮消费量呈现逐年增长的态势。随着后续新增装置正常投入运行后,新增装置扩能速度将放缓,下游行业也是如此,因此消费量增速有放慢的表现,但整体供需仍呈增长态势。

一体化是趋势,市场竞争加剧

苯酚产业链未来扩能延续,纯苯-苯酚-双酚a一体化程度较高。从一体化程度来看,一体化生产装置将与上游原材料开采、中游原料加工与下游高价值产品生产深度融合,覆盖全产业链并降低上下游企业间的沟通与谈判成本,实现全产业链利益的最大化。同时,一体化的生产模式使产业链上下游联系愈发紧密,促进企业间资金、物料与信息交流,有利于稳定市场,增加生产企业风险抵御能力。基于一体化生产的优势,大型生产企业多会依赖于现有生产资源纵向链条式发展。

在未来,苯酚产业链将继续以一体化发展为主导方向,酚酮装置的下游主要向双酚a方向发展。然而,从供需关系来看,苯酚行业将面临长期的供需失衡问题,苯酚产能利用率可能在70%~75%之间波动。

伴随苯酚新生产企业的加入,市场竞争加剧,苯酚行业也将面临一定程度的整合,小型生产企业的生存环境局限性较大,或存在被大型企业收购或被市场淘汰的可能。另外,大型化工企业会加大技术及研发的投资,提高苯酚的生产效率和质量,降低生产成本,从而增强企业的竞争力。

建议行业未来关注以下发展方向:

一是积极开发新技术。未来国家及行业政策将更侧重于研发和技术创新,以便从根本上提高我国苯酚产业的竞争力。异丙苯法生产苯酚联产丙酮缺点是易造成丙酮过剩,建议加快苯直接氧化法制苯酚等新工艺的研究和开发力度,并尽快实现产业化,以实现苯酚的绿色化生产。

二是实现规模化经营,降低生产成本。苯酚/丙酮装置发展规模化,采用与其下游产品一体化的生产模式,或定点为下游生产商提供原料已成为趋势。建议采用新技术扩大单套装置生产能力,实现规模化经营,降低生产成本,增强市场竞争力。

三是形成完整的产业链,规避市场风险。未来我国苯酚仍有较多新建、拟建项目,酚酮上下游行业的自给率将进一步提升,预期进口量将有所下滑。我国酚酮生产企业多为产业链互供模式,下游多配套双酚a-pc或者双酚a-环氧树脂等装置,形成以苯酚为龙头的完整产业链,以规避市场风险,形成上下游一体化优势,参与国际竞争。