2024年上半年我国环氧丙烷(po)市场价格呈现不规则震荡波动,供应增量显著,且需求端增速不及供应,供需矛盾加剧。下半年供需端均有增量预期下,行业供应过剩压力加剧,将对po市场上行空间形成制约。但传统旺季效应下,价格亦偏强震荡,预计下半年po市场或先跌后涨,呈镜像“n”字形。

上半年呈不规则“m”型震荡波动

上半年国内po呈不规则“m”型,这与供应增加,以及需求端的弱复苏有较为直接关系。1月份筑底整理后翘尾上扬,2—3月中旬偏低位区间震荡,3月下旬起受供应趋紧支撑价格攀涨走高,5月下旬价格面趋弱走低。整体来看,po供应增量较为明显,需求端增量整体有限,一定程度上造成po市场价格震荡下跌;而供应端的降负、检修,供应缩量亦推动价格上扬;同时成本端的影响力整体比较有限,仅价格处于相对低位时,适度托底支撑。2024年1—6月份,山东地区po均价为9029元/吨(现款现汇、自提、含税),同比下跌4.57%。详见图1、图2。

供需增长不匹配 po仍处于快速扩产期

供强需弱的格局是导致po价格波动的主要原因。

供应方面,2024年上半年po仍处于高速扩能期。上半年共有三家装置投产,新增产能达110万吨/年,且有一家长期停车的15万吨/年po/chp工艺装置复产,共计增加有效产能125万吨/年。产量方面,新装置投产之后产能基数调整,叠加4、5月份多家装置集中检修,导致行业开工率整体降低,上半年po行业平均开工负荷降至70.07%(见图3)。但在产能明显扩张的情况下,1—6月份po产量仍达到257.27万吨,同比增长24.45%。此外,1—6月份po进口总量预估为12.56万吨,较去年同期下降了1.76万吨。然而上半年总供应量仍达到了269.84万吨,较去年同期增长了22.07个百分点。在供给显著增长的现实情况下,po市场下行压力逐渐增加。

需求方面,国内经济逐步复苏,但复苏略显缓慢,对于终端行业的需求拉动效应仍不明显。po作为聚氨酯行业的主要原料,国内房地产及汽车等领域需求虽有增长,但增长效果仍未达预期,po在需求向好的强预期转化为弱现实之后,市场回落速度明显加快。具体数据来看,上半年po下游表观消费量预计为269.39万吨,较去年同期增长了22.02%。po本身供过于求,在今年需求增幅小于供给增幅的情况下,矛盾进一步加剧,po整体供需矛盾凸显。这在一定程度上加剧了po价格的下行压力,尤其是6月份新增产能,以及检修装置复产后集中释放阶段,po下跌速度加快。

下半年或先涨后跌

展望下半年,影响po市场运行的因素将集中于海运费降低可能带动终端外需回升、国内经济复苏对于需求端的提振效果、供给端新增产能的投放进程,以及原料产品的价格波动所带来的成本托底支撑等几个方面。

1.宏观面维持正向支撑预期 或带动消费结构性复苏

2024年下半年,国内经济会在坚持既定增长目标的同时,更注重质量和效益的平衡。未来,去库存或成为房地产市场化解存量风险、稳定房价、刺激消费的重要手段。预计下半年房地产市场总体依旧是国内“最大的利空”,但在政策组合拳及基数效应下,各项数据有望逐步改善。向前看,居民撬动杠杆增加消费或存在较大难度,但接触型消费和改善型消费或成为亮点,汽车、家居、家电等领域的刺激措施或带动消费结构性复苏。终端的结构性复苏,对于po下游产品的需求或有一定提振,下游产品需求增量,开工积极性提升,对po消费或增加,缓解国内供应压力下,一定程度利多po价格。

2.“内卷”时代加剧 po仍处于高速扩展期

2024年po拟建装置共计270万吨/年,其中上半年已投产三家装置共计110万吨/年,下半年仍有160万吨/年装置待投产。伴随行业产能继续增长,供应过剩压力或继续增加,供需矛盾加剧下行业利润收窄,企业开工积极性或下降,产能利用率或继续降低。尽管在供需矛盾及盈利水平低位下,部分装置投产或出现搁置等情况,但行业扩能步伐仍在加快,且产能基数增加,预计下半年po产量增长至315万吨,较上半年增长22.05%。供需矛盾加剧下,区域间的竞争更加激烈,po毛利维持低位下,预计行业整体开工率或降至近7成左右。在后续供应宽裕局势下,企业出货压力增加,库位或一定程度呈现偏高位,卖方定价话语权逐步减弱。

3.下游装置同步扩增 但增速小于供应增速

据统计,下半年po下游产能扩增主要集中在聚醚多元醇、po酯丙二醇及阻燃剂等行业,其中下游拟建以po酯丙二醇为主,聚醚多元醇为辅。po酯碳酸二甲酯拟建装置为143万吨/年,聚醚多元醇拟建装置为114.75万吨/年。下游产能的扩增带动po消费量的增长,但供应增长大于需求增加,且下游部分产品亦呈现产能过剩压力,下游产品的扩增亦对其产品形成一定制约,在下游产品盈利能力有限的情况下,反向抑制po价格,对高价环丙的接受度难有明显改善。

4.原料产品波动有限 环丙价格低位下 或适度托底支撑

丙烯供需预计同步增长,但需求增速仍不及供应增速,预计下半年丙烯市场价格先涨后跌。预计液氯市场下半年仍多呈现供大于求格局,液氯市场价格仍偏弱运行。原料产品震幅有限,或仅在传统季节性旺季下价格趋强运行,对po成本影响有限,仅适度托底支撑为主。

5.po具有季节性特点 9、10月份上涨概率相对较高

po价格波动具有一定的季节性规律,具体表现为一季度低位小涨,二季度偏低位震荡,三季度价格上涨,四季度高位回落的走势特点。一般价格低点出现在年初或年末,价格高点出现在9、10月份。预计下半年po市场或延续上述季节性波动规律,结合供需及宏观等方面因素,po价格走势或以先涨后跌为主,整体波动空间收窄。

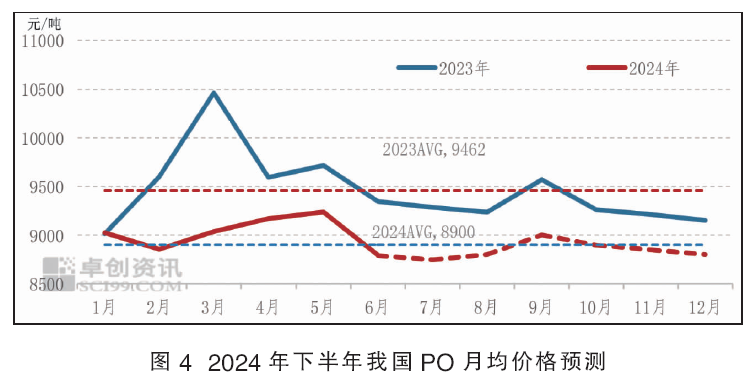

综上所述,预计下半年po市场价格先涨后跌。其中原料价格区间震荡波动,将在成本面给环丙市场价格变化带来一定托底支撑。供需同步增长,但供应增速大于需求,行业供应过剩压力加剧,且海运费高企,下游出口预计增量较为缓慢,将对po市场上行空间形成制约,然9、10月份传统季节性消费旺季也有望对价格形成支撑。另外,考虑到行业整体盈利水平下降,po下行空间或受限。预计下半年po山东市场价格运行区间或在8500~9000元/吨,多数时间价格重心或处于8600~8800元/吨。根据季节性规律判断,下半年的高点大概率出现在9月份,低点或出现在12月份(见图4)。