全球远洋航运巨头马士基集团(maersk)订购的全球首艘“绿色甲醇”燃料的集装箱船于2023年7月10日在韩国正式交付,在8月22日开启由韩国蔚山港到丹麦哥本哈根的首航,航行过程使用由荷兰燃料生产商oci global提供的绿色甲醇作为燃料。随着航行的开启,绿色甲醇产品再次成为受到全球关注的“低碳”替代能源。

绿色甲醇定义

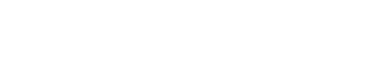

甲醇是重要的大宗基础化工品,根据其原料中碳和氢来源的不同分为绿色甲醇、蓝色甲醇、灰色甲醇和棕色甲醇等不同种类,其中棕色甲醇的碳排放强度最高(见图1)。

传统的以天然气为原料生产的甲醇是灰色甲醇,其碳排放强度为1.62吨co2当量/吨。通过现代煤化工工艺生产的甲醇,由于生产过程中产生了大量的碳排放,一般被归类为棕色甲醇,其碳排放强度是天然气制甲醇的2倍,达到3.47吨co2当量/吨。

蓝色甲醇是指在生产过程中采用蓝氢作为原料生产的甲醇,与其他甲醇产品相比,其主要考察氢气的制取方式。蓝氢是指工业副产氢气或天然气通过重整工艺制成的氢气,相比传统的灰氢路线,蓝氢路线在氢气的制取过程中可以实现碳排放的大幅降低。

绿色甲醇包括生物甲醇、可再生甲醇和绿电甲醇等细分种类。生物甲醇最大的特点是其原料为生物质,目前主要的生物质来源为农林废弃物、垃圾填埋场产生的沼气等,通过生物质气化的方法制备合成气,然后利用合成气生产甲醇产品。这类产品由于采用生物质作为原料,所以其碳排放为负值。可再生甲醇的最大特点为采用可再生的碳源作为甲醇中碳的来源,包括生物质和二氧化碳捕集等方式。常与可再生甲醇同时提到的另一类甲醇为绿电甲醇,其主要看甲醇中氢的来源,当采用利用新能源发电装置(风电、光伏等)所产生的电力对水进行电解、然后将这些绿氢用于甲醇的生产时,这些甲醇可以被归类为绿电甲醇。目前可再生甲醇和绿电甲醇通常被视为“低碳”甲醇。

随着全球范围内“双碳”政策推动力度的不断加大,碳排放强度较大的棕色甲醇和灰色甲醇面临较大的环保压力;生物甲醇由于生物质收集成本和技术成熟度的因素,成本较高;绿电甲醇则在新能源产业的快速发展下成为目前成熟度最高的“低碳”能源替代选择。

全球甲醇及绿色甲醇供应现状

2022年全球甲醇总产能近1.8亿吨/年,同比增长3.3%;受年内能源端价格大幅波动的影响,全球整体开工率保持在65%左右,产量接近1.2亿吨。中国是全球产能最大的国家,其次为伊朗和美国,3个国家2022年的甲醇产能均达到千万吨级别以上。

目前全球绿色甲醇市场仍处于发展初期,已投产产能较少,在全球甲醇市场的占比不足1%。全球范围内,绿色甲醇的产能主要集中在欧洲、北美、东亚等地区(见表1)。

1.欧洲甲醇及绿色甲醇供应现状

2022年,欧洲整体甲醇产能为400万吨/年,其中西欧360万吨/年,中欧和东欧达到40万吨/年。欧洲产量约为186万吨,其中中东欧地区受战争影响,2022年产量近乎为零。

欧洲是全球绿色甲醇产能最大的区域,产能前三位的国家分别为德国、挪威和英国。目前德国的绿色甲醇产能最高达20万吨/年以上,挪威产能达18万吨/年。

2.我国甲醇及绿色甲醇供应现状

随着我国下游市场对甲醇需求的增长,甲醇产能产量逐年增加。截至2022年底,我国甲醇总产能为11306万吨/年,同比增加5.7%。产能超过100万吨/年以上规模的企业达到23家,合计产能超过4400万吨/年,占国内总产能的4成。

我国甲醇需求旺盛,也是全球甲醇第一大进口国家,进口量在2019年突破1000万吨。2022年我国甲醇进口量突破1200万吨,同比增长8.9%。国内甲醇进口主要来自中东的伊朗、阿曼、沙特等地。伊朗是除我国外最大的甲醇生产国,也是我国进口甲醇最主要的来源国家。

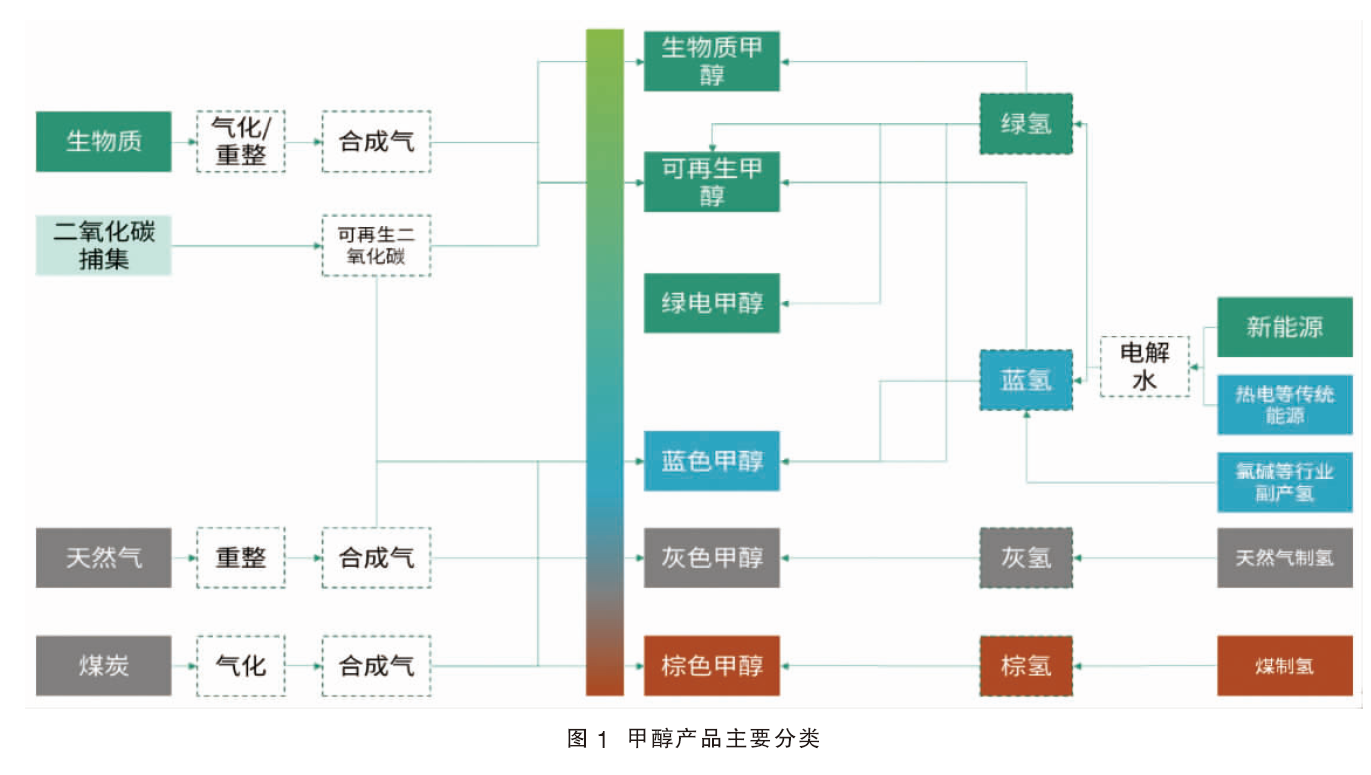

我国绿色甲醇产能达到21万吨/年,已有多个绿氢制甲醇项目签约、开工和投产。其中吉道能源投资的巴彦淖尔新能源制氢项目、生物制绿色甲醇及绿氢设备装配制造项目,宝丰能源投资的“绿氢 煤”制烯烃项目的绿色甲醇产能达到百万吨级。目前在建及拟建项目全部投产后,预计我国各类绿色甲醇新增产能将达到621万吨/年(见表2)。在碳中和、碳达峰战略背景下,我国绿色甲醇产业具备较大的发展潜力。

全球甲醇及绿色甲醇消费现状

1.全球传统甲醇消费情况

2022年全球甲醇消费量接近1.2亿吨,甲醛是全球范围内甲醇最主要的下游产品之一,占比为25.7%,其他主流产品包括甲基叔丁基醚(mtbe)、醋酸、二甲醚等合计约占15%。过去5年,甲醇需求以平均每年2.7%的速度增长,主要是受我国对甲醇制烯烃(mto)生产需求快速增长的推动。

2022年欧洲甲醇消费量为852.16万吨,其中甲醛需求量占比46%,是甲醇最大应用产品。近几年受到欧盟可再生能源的利好政策导向,生物柴油的甲醇消耗量占比15%,是甲醇的第二大应用领域。其他的传统产品占比约10%。

2022年我国甲醇消费量为8,823万吨,同比增长4.6%。国内甲醇消费主要以甲醇制烯烃为主,其占比超过50%。其他化工下游产品甲醛、mtbe和醋酸的占比分别为6.8%、5.5%和5.8%。得益于下游1,4-丁二醇(bdo)和甲基丙烯酸甲酯(mma)及其下游聚合物的大规模扩产,2018—2022年我国甲醇消费呈逐年递增走势,年均复合增长率为8.9%。南京诚志二期、中安联合、宁夏宝丰、鲁西化工等多套mto装置投产,较大幅度提升了甲醇消费量。2020—2022年,受公共卫生事件影响,甲醇消费量增速放缓明显,在10%以下;2020年同比增速不足2%,为近5年以来最低水平。

2.绿色甲醇消费情况

短期内(未来5~10年)绿色甲醇的消费将主要以能源领域的消费为主。交通领域碳排放约占全球碳排放总量的1/4,在我国约占碳排放总量的10%,其中城市公路交通是碳排放的重要来源,因此燃料领域是绿色甲醇目前最具前景的应用场景。与氢能、氨能等绿色燃料相比,甲醇常温常压下即可储存,仅需花费较低的改造成本对现有基础设施进行改造后就可以利用,是一种实践性较强、碳排放较低的清洁燃料。但相比氢能,甲醇也存在一定毒性,生产过程中需要进行卫生防护。甲醇作为燃料进行利用,具体可细分为汽车领域和船用燃料领域。

(1)汽车领域

甲醇燃料是指利用工业甲醇或燃料甲醇加变性醇添加剂与现有国标汽柴油按一定体积调配制成的一种新型清洁然料。使用甲醇燃料可以大幅降低污染物排放水平。以m15甲醇汽油(甲醇掺入量15%)为例,一氧化碳和碳氢化合物排放比使用93#汽油分别降低23.2%和28.5%,但其产生的动力水平也有所下降。目前我国甲醇汽车市场保有量3万台,总运行里程已超过100亿公里。

2023年2月21日,由吉利控股集团和河南省顺成集团共同投资的全球首个十万吨级绿色低碳甲醇工厂在安阳正式投产,这是我国首套、全球规模最大的二氧化碳加氢制低碳甲醇工厂。该工厂利用顺成集团3.6亿标方焦炉气中的副产氢气及15万吨从工业尾气中捕集的二氧化碳作为原料,建设规模为11万吨/年绿色甲醇和7万吨/年液化天然气(lng),每年可直接减排二氧化碳16万吨,相当于增加森林种植面积16万亩,同时实现销售收入5.6亿元。

吉利目前甲醇项目的氢气来源于工业副产,碳排放强度大于绿色甲醇。由于缺乏政策的强制要求和实质补贴,且受成本因素的影响,绿色甲醇目前并未在车用燃料中普及。绿色甲醇与甲醇的化学成分相同,随着技术的持续进步,当在成本端具备良好的竞争力后,绿色甲醇将成为车用燃料市场重要的绿色低碳转化选项。

(2)船用燃料领域

全球航运业的减排方向清晰,以马士基、法国达飞为首的海外龙头远洋船运公司制定了相对激进的减碳目标。为达到为自己设定的“双碳”目标,两家公司已经通过订购甲醇燃料轮船等方式开始推动航运业的绿色转型。

与现有的船舶燃料油相比,使用甲醇作为动力,可以减少99%的硫氧化物排放、80%的氮氧化物排放,以及最多可减少25%的二氧化碳排放,是船运行业绿色低碳发展的理想选择。根据法国alphaliner统计,截至2023年2月底,全球绿色船舶订单占总订单约四成,其中可以使用甲醇作为燃料的船舶订单为68艘。

以全球最大航运公司马士基为例,其已经设定了到2040年所有业务实现净零排放的宏伟目标,从而确保提供行业领先的环保产品并显著实现减排。具体目标为,到2030年,与2020年的基线相比,至少25%货物运输使用绿色燃料。目前马士基已向韩国现代重工集团订造19艘甲醇双燃料动力超大型集装箱船,当它们全部投入运营并替换掉旧船时,马士基船队每年将减少约230万吨二氧化碳排放。与此同时,2023—2025年马士基将至少需要116万吨绿色甲醇。目前马士基正积极部署绿色甲醇生产设施,为其目前订购的19艘绿色甲醇燃料集装箱船提供所需的绿色燃料。

目前马士基已与全球多家甲醇生产商进行合作,其中在中国有3家供应商,其生产的绿色甲醇均为生物质甲醇。中集安瑞科控股有限公司与马士基建立了绿色甲醇战略k8凯发登录的合作伙伴关系,即将推出首个5万吨/年生物质绿色甲醇项目,用于为马士基提供所需的绿色甲醇。合肥德博生物能源科技有限公司与马士基签署合作意向书,将建设20万吨/年的绿色甲醇装置,预计于2024年9月投入商业运营。绿技行(上海)科技发展有限公司绿色技术银行与马士基集团签署合作意向书,计划于2024年6月起向马士基供应8万吨绿色甲醇,远期将具备每年30万吨绿色甲醇的供应能力。同时,2023年3月,马士基与上海国际港务(集团)股份有限公司签订上海港船舶甲醇燃料项目战略合作备忘录,双方将协作实现马士基在建甲醇双动力集装箱船舶于2024年交付后的绿色甲醇燃料港口船-船加注作业。

2023年4月,中国船舶集团有限公司和法国达飞海运集团在北京签订合作协议,协议内容包括建造2型16艘超大型集装箱船。订单包括12艘15000teu甲醇双燃料动力大型集装箱船,由中国船舶旗下江南造船(集团)有限责任公司、大连船舶重工集团有限公司分别建造6艘,采用绿色甲醇作为主要燃料,可以实现全航程近零排放。此外,中远海运集团、法国达飞海运集团和上港集团共同签署《关于开展港口船用绿色甲醇供应合作的备忘录》,三方将携手合作,在包括上海港在内的中国主要港口,为达飞海运、中远海运未来的双燃料甲醇船队采购、供应和交付船用绿色甲醇燃料。

在国内应用方面,中国船级社(ccs)编制了《船舶应用甲醇/乙醇燃料指南》,已于2022年7月生效。该指南对甲醇储存、加注、供应及燃料发动机等方面制定了技术要求,为甲醇在船上的使用提供技术标准。2022年6月,我国自主研发的首艘4.99万吨甲醇双燃料化学品/成品油船正式交付;同年9月,中国石化燃料油公司为该船首航加注90吨甲醇燃料,成为国内第一个开展甲醇燃料加注作业的船燃供应企业。

全球甲醇及绿色甲醇行业发展展望

目前国际远洋航运巨头纷纷布局以绿色甲醇为燃料的船舶,推动甲醇成为未来10年“低碳”能源替换的主要选项,也直接带来了甲醇行业发展方式和产业结构的变化,为企业进入这一领域带来了新的机会。

1.短期内,绿电甲醇将是最主要的“低碳”能源

目前生物甲醇是“负碳”产品,具有最强的绿色属性,但由于其必须采用生物质作为原料,所以受制于各种因素的综合制约(包括生物质的收集成本较高,生物质合成气的碳氢比需要进行大幅度调节,以及生物质合成气中的杂质较多且生产规模较小等),导致其综合生产成本过高,无法满足快速增长的下游需求,所以短期内,凭借国内成熟低廉的新能源电力制备的绿电甲醇将成为过渡期内重要的“低碳”能源选项。

2.甲醇的能源利用将有机会重塑远洋航运能源供应的参与企业与运行规则

目前远洋航运使用的燃料以重油等燃料油为主,在国内外已经形成了稳定的燃料供应体系。2020年之前,国内船用燃料油的供应以进口为主,2018年进口量在国内消费量的占比达到82%,成为近年来占比最高的年份,年进口量约为1100万~1700万吨。进口来源国以新加坡、阿联酋、挪威和马来西亚为主,其中阿联酋和马来西亚是最主要的进口来源国,占总进口量的70%左右。导致这一现象的主要原因为燃料油生产企业受生产工艺、增值税政策等方面制约,生产船用燃料油成本过高,利润空间不足,生产企业不多。

2020年1月,国家发布了《关于对国际航行船舶加注燃料油实行出口退税政策的公告》,对国际航行船舶加注燃料油实行退税政策。随着退税政策的落地,以及第一批低硫船燃出口配额的下放,中国石化、中国石油、中国船舶燃料等公司积极布局,已经在船用燃料油领域形成了优势地位。中国石化已经成为国内船用燃料油的领先供应商,国内市场占比超过40%,并且与国内四大航运公司(中远集团、中海集团、招商局集团和中外运长航集团)建立了战略合作关系;出口方面配额占比近60%,为5家授权出口低硫油企业(中国石油、中国石化、中国海油、中国中化和浙江石化)之首,因此,其他企业进入船用燃料油供应体系的难度较大。

随着“双碳”政策的落地,目前全球范围内远洋航运企业对于甲醇等“低碳”燃料需求开始增长,但传统的燃料供应企业还未进行相关产能的布局,这就为新兴企业进入远洋航运领域的燃料供应体系带来了千载难逢的机会。通过科技攻关和积极布局,有可能实现在远洋航运领域能源供应的突破,重塑航运领域的能源供应体系。

综上所述,在全球绿色发展的大背景下,绿色甲醇作为一种“低碳”能源已经受到了越来越多的关注。特别是在远洋航运等领域,已经成为从“富碳”能源向“低碳”能源过渡的核心内容,预计未来10年绿色甲醇将迎来快速发展。随着能源利用甲醇的需求量快速增长,能源将成为甲醇消费结构中增速最快的部分。