2023年全球经济面临新发展周期,势必将迎来众多困难与阻力。在这一背景下,国内聚烯烃行业经历产能连续扩张,产业链竞争格局连续升级。尤其以聚丙烯为代表产能产业链过剩局势愈发明显,引发贸易流向、产品价格、市场需求都在发生巨大变革。

以全球视角看中国聚烯烃格局

1.供应端增速明显,聚丙烯扩能超越聚乙烯

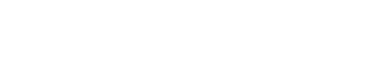

2021—2025年,全球聚丙烯产能年度复合增速在7.84%(见图1),集中扩能将出现在2023—2024年。中国聚丙烯产能占全球聚丙烯产能的38.31%,目前是全球聚丙烯产能占比最大的国家。2023年中国聚丙烯计划扩能710万吨/年,上半年已经扩能265万吨/年,累计产能同比增速20.31%。而海外市场2023年预计扩能138.7万吨/年,可见中国聚丙烯产能变化直接影响聚丙烯供需格局变化。

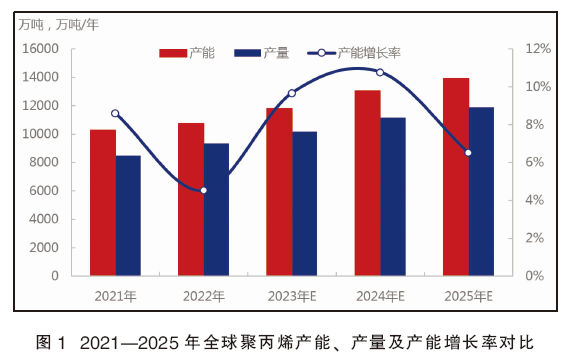

预计2023—2027年全球聚乙烯产能年度复合增速为4.22%,集中扩能预计出现在2025年(见图2)。未来聚乙烯扩能集中在东北亚地区,预计地区聚乙烯年度复合增速8.89%。由于东北亚地区是人口增速最快区域,对塑料消费也是潜力最大地区。同时,东北亚地区国家多数为发展中国家,在经济发展过程中迫切需要海外投资助推,因此对于能化行业投资大、回报高的产品正是投其所好。相比之下,北美地区聚乙烯未来扩能增速呈现放缓趋势,2023—2027年聚乙烯产能年度复合增速仅有1.44%。由于发达国际未来发展集中于高科技环保型产品,对于高耗能、高污染炼化行业投资呈现下降趋势,导致北美炼化行业增速呈现下降趋势。

2.中国聚烯烃行业大而不强

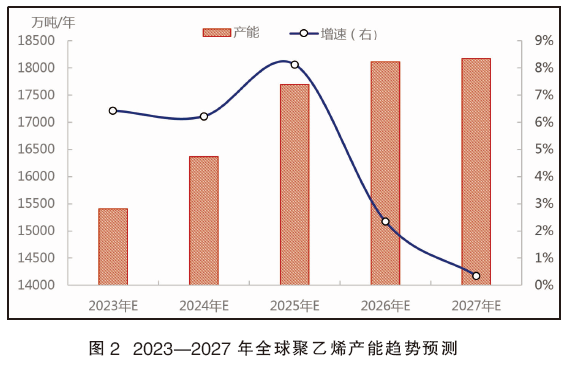

从2022年全球聚丙烯产能分布看,东北亚地区产能排名居首位占全球聚丙烯产能48.61%。中国则是东北地区产能最高的国家,占东北亚地区总产能的78.81%(见图3)。由于产能布局特殊性,决定了中国聚丙烯产能变革直接牵引全球聚丙烯供需格局变化。虽然产能排名首位,但从下游应用来看,中国聚丙烯消费仍处于中等偏低水平。因此中国聚丙烯在全球大而不强的现状制约了出口等各种贸易流向变化。

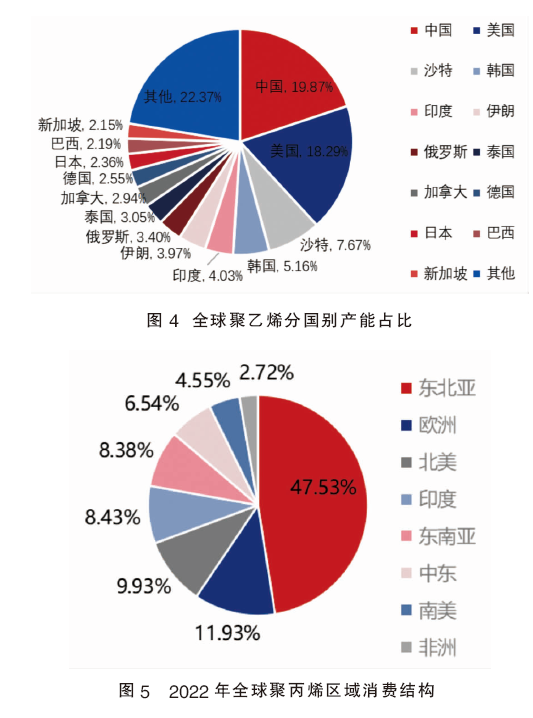

从全球聚乙烯产能排名中可以看出,中国依然是全球产能排名最高的国家。但中国聚乙烯在全球产能排名远低于聚丙烯,目前聚乙烯仅占全球产能的19.87%(见图4)。受占比份额影响,目前聚乙烯有相当多资源以进口来满足国内需求,从而也影响到其贸易流向。

3.全球聚烯烃供需变化引发贸易流向转变

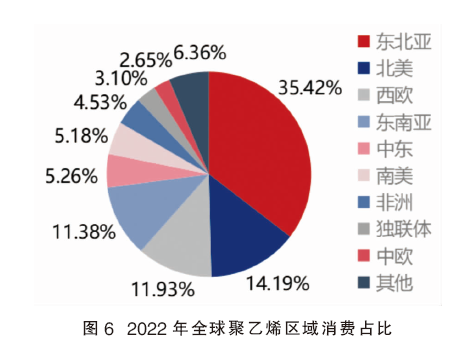

从全球聚烯烃消费占比中可发现,消费占比最高区域集中在东北亚地区,不同的是聚丙烯在东北亚地区消费占比远高于聚乙烯在东北地区占比(见图5、图6)。全球聚烯烃消费主要集中于东北亚、欧洲、北美地区。聚丙烯有69.39%市场份额集中于前三位,聚乙烯有61.54%市场份额集中于前三位,聚丙烯市场消费占比仍高于聚乙烯。由于供需端市场份额占比不同,聚丙烯和聚乙烯的贸易流向将有截然不同的变化。

4.中国是全球聚乙烯主要进口型国家

目前全球主要聚乙烯进口国家主要集中在中国、印度、欧洲、土耳其等国家和地区,出口型国家则主要集中于沙特、伊朗、美国、韩国、俄罗斯等主要国家。由于中国聚乙烯供需缺口较大,且高端专业产品核心技术仍被国外巨头垄断,聚乙烯属于进口依赖度较高产品,目前中国聚乙烯进口依赖度高达40%。另外,国内聚乙烯正处于扩能集中期,未来对于中国市场的争夺主要取决于成本和运费高低。若未来中国聚乙烯供需一旦过剩,全球贸易流向也将发生巨大改变,届时东南亚市场将是必争之地。

与聚乙烯截然不同的是,中国的聚丙烯在全球贸易中正逐步由进口转变为出口。由于国内聚丙烯近几年快速扩能,导致聚丙烯供需过剩局势逐步显现,而过剩资源除了内需消耗外,最为重要的是出口。因此,聚丙烯近几年出口形势表现极为明显。目前,全球聚乙烯非常重要的贸易流向为东北亚、韩国资源经过新加坡流入越南等东南亚国际,继而流入土耳其及欧洲地区;另外一条重要贸易流向是,中东凭借其低成本优势出口,主要流入东南亚、中国、韩国,还可以进入土耳其及欧洲地区。

中国聚烯烃市场竞争格局分析

1.聚烯烃供需格局分析

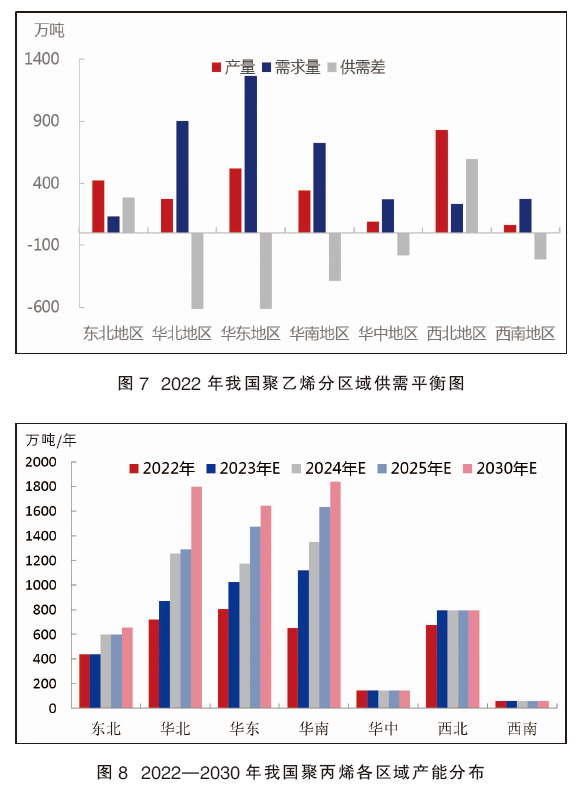

我国2022年聚乙烯供需平衡数据可发现,目前聚乙烯供需缺口较大,是一个进口依赖度极高产品。我国聚乙烯消费点集中于华北、华东、华南三大区域,供需缺口集中在华北、华东、华南地区(见图7)。因此,未来聚乙烯除了国内新增扩能补充外,需求缺口主要由进口产品弥补。

伴随产能连续扩张,聚丙烯产品供需缺口逐步缩窄转变为过剩产品。近几年东部沿海地区扩能尤为明显(见图8)。由于聚丙烯60%以上消费集中于东北沿海区域,新增产能产业链一体化趋势愈发明显。比如华东地区浙江石化、东华能源;华南地区巨正源、福建中景;华北地区京博聚烯烃、万华化学等都是近几年集中扩能企业。

2.产能集中释放,加剧聚烯烃竞争多元化

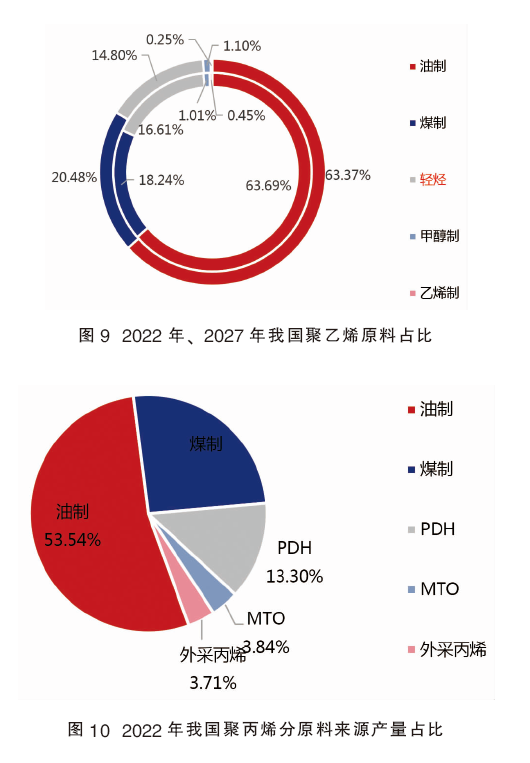

聚烯烃行业由于产能快速释放,原料竞争更加多元化。目前油制产能占比最大,不同的是聚乙烯油制产能占比高于聚丙烯油制产能占比(见图9、图10),其余的都是煤制及轻烃类。聚丙烯pdh类扩能早于聚乙烯,丙烷作为美国页岩气主要副产品,早期价格非常低廉,但近期天然气价格抬升助推丙烷加格走高,国内pdh制企业盈利受到极大冲击。聚乙烯轻烃类扩能近几年增加较多,如万华化学、连云港石化等。

3.产品结构不同引发进出口变化

2022年我国聚乙烯进口量1346.74万吨,同比减少7.69%。其中高密度聚乙烯(hdpe)及线型低密度聚乙烯(lldpe)降幅最大,分别在10.52%和7.91%。

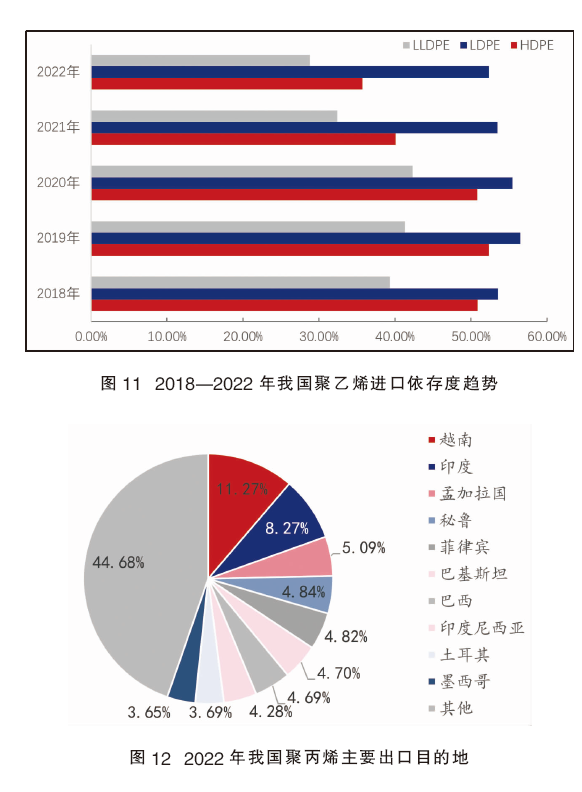

从进口依存度来看,低密度聚乙烯(ldpe)在52.33%,hdpe在35.7%,lldpe在28.8%。ldpe技术难度较高,国内装置极少,所以进口依赖度较强,下游以高端膜为主(见图11)。

从主要进口国来看,伊朗、韩国、新加坡及印度进口量下降最为明显,涉及品种主要是以hdpe及lldpe为主(见图12)。

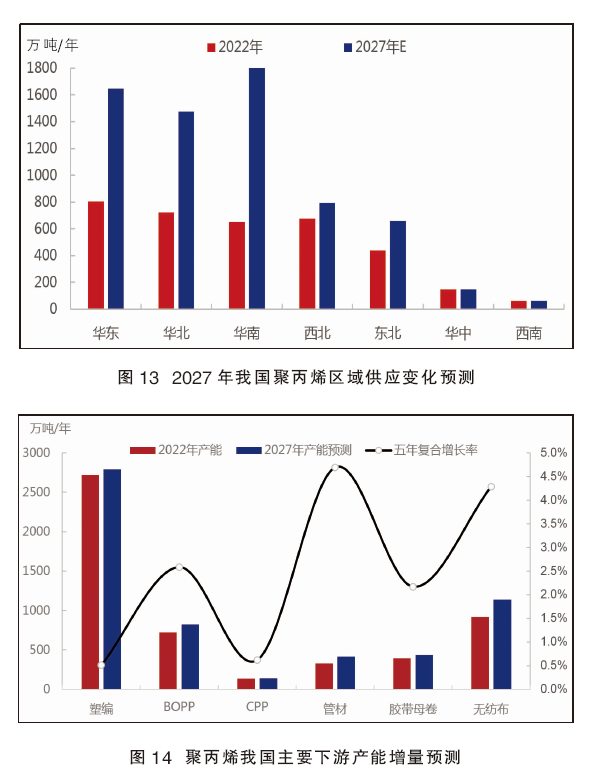

聚丙烯过剩资源除了内需消耗,还需要出口途径来解决,因此未来聚丙烯出口是主要方向。从2022年我国聚丙烯出口情况可看出,出口国家以东南亚国家为主,越南、印度、孟加拉出口量占我国出口聚丙烯总量的24.63%。伴随东南亚产能不断崛起,未来出口方向在墨西哥及南美方向有进一步增加的可能。

中国聚烯烃行业未来发展展望

预计2023—2027年我国聚丙烯产能延续持续增长态势,2024年将迎来历年产能扩张最多的一年。但由于新装置投产存在诸多变数,投产推迟、甚至搁浅风险普遍,预计2025年之后聚丙烯投产进度逐渐放缓。

从投产区域来看,以三大区投产企业最为集中,其中华北以山东为首,华东是浙江,华南是广东(见图13)。

聚丙烯总消费量仍呈逐年增加趋势,但增速放缓,由10%以上渐渐落至不足4%。2023—2027年,随着聚丙烯新增扩能陆续投产,聚丙烯整体供应及消费量将逐步提升。2023—2027年预计供应端年度复合增速为6.01%,表观消费量年度复合增速为5.53%(见图14)。伴随供应端逐步放量,产品价格相应也将承受更大压力,主因表观消费量增速远不及供应端增速。

2023—2027年,聚乙烯专用料进口占将由20%提升至26%,主要产品为涂覆料、滚塑料、电缆料、超高分子量聚乙烯、茂金属聚乙烯等。聚丙烯未来主要潜力产品将集中于高端专用料,比如高熔体强度聚丙烯、发泡聚丙烯、超低灰聚丙烯等。虽然我国聚丙烯在全球产能占比不断提升,但大而不强的劣势逐步凸显,供应压力大增情况下,国内生产企业要着眼于全球化视角,向专业化、差异化、高端化方向发展。

未来行业前瞻及发展建议

1.积极研发生产高端料

提高现有高端产品优势,对标国际品牌,如茂金属聚烯烃、三高聚丙烯、高熔体强度聚丙烯等。

2.打造高端子品牌

全面提升品牌形象,打造高端子品牌。建立高附加值产品品牌,包括共聚薄膜、超高分子量聚乙烯、发泡聚丙烯等。

3.积极拓展海外市场,扩大出口

开发新的海外市场及客户,如南美、非洲、拉美等市场;

扩大出口产品品类,包括注塑、共聚、透明及高端料等。

4.重视期现结合工具

期现结合已经成为市场营销服务的重要组成部分。