近年来,国内己二酸市场总产能不断扩增,行业供大于求矛盾日益激烈,加之3年疫情,市场整体供需形势不容乐观。以下分别从己二酸近5年产能、产量、进出口量、表观消费量、下游需求及未来扩能等方面来对国内己二酸供需形势进行分析,并对今年1—4月份供需情况进行具体阐述。

国内己二酸供应分析

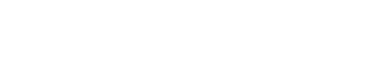

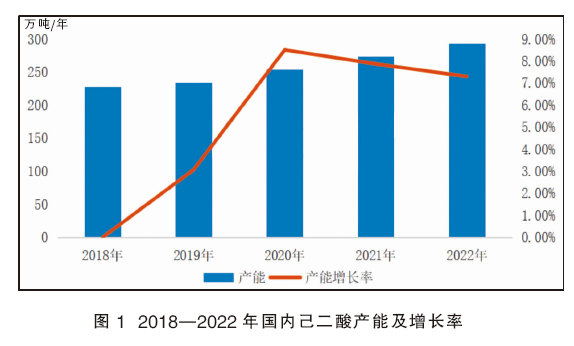

2018—2022年,己二酸企业产能呈递增趋势(见图1),2019年3月份神马老厂新增一条7万吨/年己二酸装置,2020年重庆华峰集团在6月份新投产20万吨/年装置。2021年2月份华鲁恒升新增20万吨/年产能,2022年初重庆华峰五期20万吨/年装置投产,自此国内己二酸总产能达到294万吨/年。其中华北及山东地区产能分布最多,为100.5万吨/年,占比为34.18%;其次是西南地区为95万吨/年,占比32.31%;排在第三的为华中地区,产能为47万吨,占比15.99%;第四为华东地区(海力大丰30万吨/年装置),占比10.20%;其他地区占比较小,均在10%以下(见图2)。

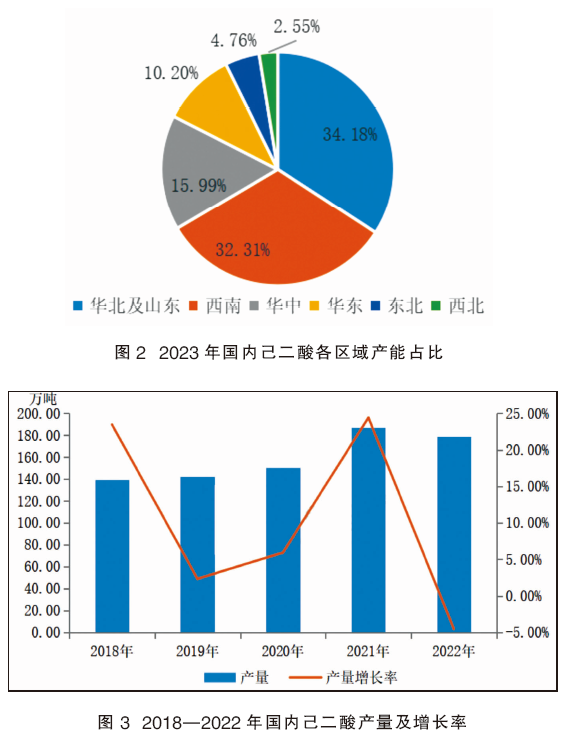

2018—2021年,我国己二酸产量呈逐年递增态势(见图3),2022年国内己二酸产量有所下降。2018—2019年己二酸年产量在150万吨以下;2020年总产量约为150.64万吨,较2019年增加约8.44万吨,增幅为5.94%;2021年产量达到187.46万吨左右,较2020年增加36.82万吨,增幅为24.42%。2022年产量约为179.01万吨,虽然重庆华峰五期20万吨/年装置投产,但5月份以后工厂亏损较多,工厂装置多停车检修,工厂平均开工率不足5成。

2018—2022年国内己二酸进口量除2021年以外基本呈逐年递减趋势(见图4),2020年及2022年进口量降至1万吨以下,其他年份均在1万吨以上。2018年进口量为17687吨,2019年为11420吨;2020年进口量为9715吨,较2019年减少1705吨,跌幅为14.93%。而2021年国内进口量为12688吨左右,较2020年增长2973吨,增幅为30.60%左右。2022年己二酸进口量为8879吨左右,较2021年减少3809吨,降幅达到30.02%。

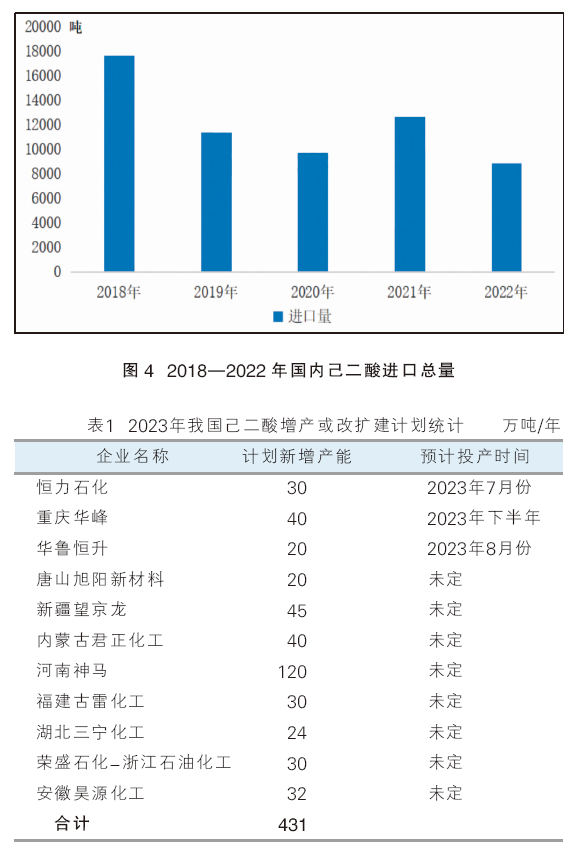

2023年及以后我国己二酸预计新增产能约为431万吨/年(见表1),其中恒力石化30万吨/年装置预计2023年三季度投产,重庆华峰六期40万吨/年装置预计2023年下半年投产,另外华鲁恒升装置预计2023年8月份投产,其他项目目前尚在规划中,投产时间待定。因聚己二酸/对苯二甲酸丁二醇酯(pbat)近两年产能迅速扩建,己二酸作为主要原料之一同样投产较多,部分装置主要配套pbat及pa66使用,部分项目能否实际投产还需进一步跟进。

国内己二酸需求分析

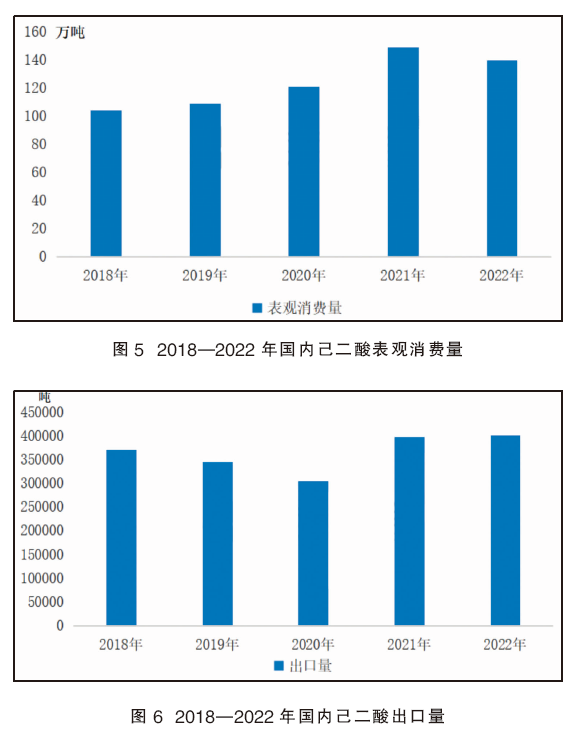

2018—2021年国内己二酸表观消费量呈逐年递增趋势(见图5),2022年表观消费量有所下滑。近五年己二酸表观消费量均在100万吨以上,2018年表观消费量约为104.17万吨,2019年约108.94万吨,2020年约121.1万吨。而2021年表观消费量约为149.26万吨,较2020年大幅增加,幅度28.16万吨,增幅为23.25%。2022年虽然重庆华峰五期20万吨/年装置投产,但年内工厂停车检修较多,平均开工大幅降低,总产量较2021年大幅降低,同时出口下滑,进口量波动有限,下游工厂开工较低,需求较2021年下滑。2022年己二酸表观消费量约为139.83万吨,较2021年下滑9.43万吨,跌幅达到6.32%。

2018—2020年己二酸出口量呈逐年下滑趋势(见图6),2021年出口量大幅增加,2022年出口量继续小幅增加。2018年出口量达到37万吨,2019年为34.4万吨。2020年由于国内外大范围爆发新冠疫情,市场大环境不景气,需求恢复缓慢,出口量较2019年大幅减少,在30.5万吨,较2019年减少3.9万吨,跌幅为11.29%。而2021年国内疫情基本得到控制,少部分地区有复发现象,但对整体市场影响较小,国外疫情防控也已常态化,出口量大幅增加,2021年总的出口量达到39.8万吨左右,较2020年增加9.3万吨,增幅为30.46%。到2022年出口总量达到40.1万吨,较2021年上涨3459吨,涨幅在0.87%。

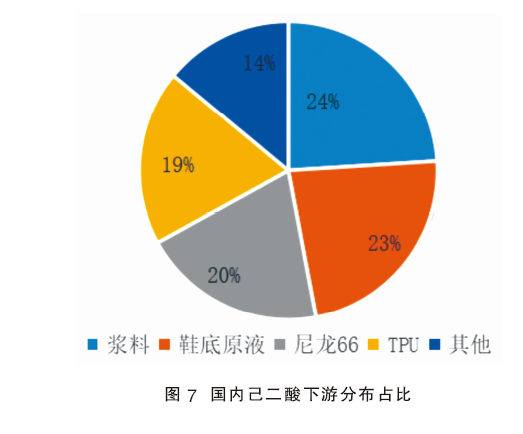

我国己二酸主要下游为浆料、鞋底原液、尼龙66盐、tpu、聚酯多元醇、pbat等产业(见图7),近几年下游分布变化不大。从己二酸的下游消费结构来看,pu浆料、鞋底原液和pa66占比较大,分别为24%、23%和20%。近年国内鞋底原液及浆料产能过剩严重,下游需求增量有限,整体行业开工率偏低,平均开工率不足5成,竞争日益激烈;国内产能越来越集中,大型企业相对平稳,开工较高,行业订单也逐步向大企业集中;而小型企业因行业竞争及环保压力面临淘汰危机,中小型下游工厂开工水平较低。

2022年国内pa66产能为73.5万吨/年,产量为35.48万吨,平均开工率在5成左右,较2021年窄幅下降。2023年截至目前,国内共9家工厂pa66总产能达到79.5万吨/年,行业平均开工为37%~50%。未来3年在建及拟建产能达到353万吨/年,能否如期投产还需进一步跟进。

pbat行业受国家限塑令影响发展势头较为迅猛,未来几年预计有大规模产能将投放市场,将成为己二酸一大主力下游。但现有产能较小,截至目前,pbat产能在124万吨/年左右,但行业开工率低下,仅维持2~3成负荷。2023年在建产能约为179万吨/年,未来拟建产能约为172万吨/年,规划产能能否投产还需进一步跟进。目前国内pbat行业在己二酸下游占比中较小。

国内己二酸1—4月供需分析

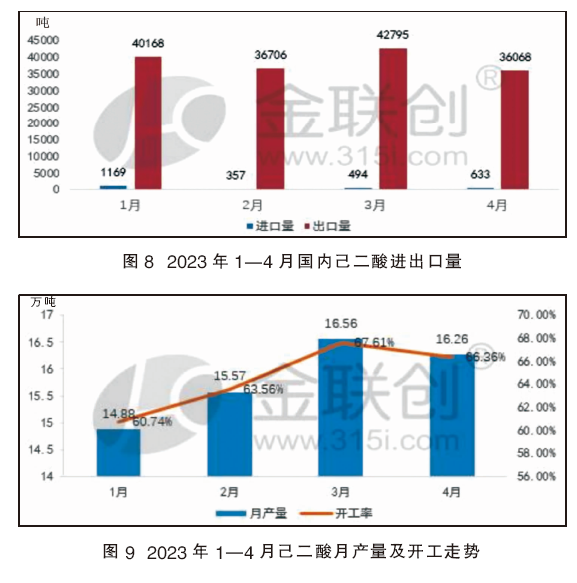

2023年1—4月份,国内己二酸总体进口量较少。除1月份以外,其他月份进口量均在1000吨以下;前4个月累计进口量仅2653吨,比去年同期增加134吨,增幅在5.32%(见图8)。而每月出口量远大于进口量,前4个月出口量均在3.6万吨以上,1月、3月出口量甚至超过4万吨,1—4月份国内己二酸累计出口量达到15.57万吨,比去年同期增加3.55万吨,增幅高达29.54%。

1—4月份国内己二酸产量及开工率呈现先增后降趋势(见图9)。江苏海力大丰装置4月份停车,阳煤太化14万吨/年装置4月底停车,辽阳石化7万吨/年装置3月底停车,目前暂未重启,工厂检修较多导致4月份开工率以及产量均出现下滑。前4月国内己二酸累计产量约为63.27万吨,同比去年减少4.51万吨,降幅为6.65%,1—4月平均开工率为64.57%,同比下滑5.61个百分点。

1—4月份国内己二酸供应总量先增加后小幅回落,合计供应总量约为63.61万吨,同比减少4.49万吨,降幅为6.59%。1—4月表观消费量整体呈递增趋势,合计约为48.04万吨,同比减少8.05万吨,降幅达到14.35万吨。己二酸整体供大于求。5—7月份为传统淡季,需求面预计继续转淡。5月份检修工厂多陆续重启,市场供应稳定增加,另外下半年多个新增装置有投产计划,若如期投产,将会进一步加剧己二酸供大于求矛盾。